半导体材料是一类具有半导体性能、可用来制作半导体器件和集成电路的电子材料。半导体材料作为半导体产业链的基石,其技术迭代与国产化进程直接决定全球产业格局。

一、产业链

半导体材料产业链上游为原材料,包括有色金属、铝合金、铁合金、碳化硅、氮化镓、砷化镓、光引发剂、电子陶瓷材料、树脂、塑料、玻璃等;中游为半导体材料,包括基体材料、制造材料和封装材料,其中基体材料包括硅片、基板、化合物半导体,制造材料包括光掩模、湿电子化学品、光刻胶、电子特气、溅射靶材、抛光材料,封装材料包括封装基板、键合丝、引线框架等;下游应用于集成电路、分立器件、光电子器件、传感器的制造。

半导体材料产业链始于上游超高纯原料(如电子级金属、纳米树脂),经由中游三大核心材料群形成完整支撑——基体材料(12英寸硅片/SiC衬底)为器件提供物理根基,制造材料(EUV光刻胶/纳米抛光液)实现晶圆微纳级加工,封装材料(ABF膜/铜键合丝)完成芯片防护与信号交互;下游通过材料组合创新(如SiC-IGBT异构集成)驱动集成电路、光电器件性能突破,当前破局重心在于大尺寸硅片国产化、高端光刻胶自主替代及封装材料低成本化,同步推进氧化镓超宽禁带半导体应用与绿色制造技术升级。

二、上游分析

1.有色金属

(1)产量

近年来,中国有色金属产量保持增长趋势, 2024年中国有色金属产量达7918.8万吨,同比增长4.3%。2024年中国有色金属产量将增长至8310万吨。

(2)重点企业分析

中国有色金属行业重点企业主要包括中国铝业、中国五矿、江西铜业、紫金矿业、中国有色集团、云南铜业、金川集团、铜陵有色集团、中金岭南、南山铝业等。其中,中国铝业、中国五矿、江西铜业等大型国有企业占据主导地位,紫金矿业、南山铝业等民营企业在细分市场和区域市场中表现突出。

2.铝合金

(1)产量

铝合金是轻金属材料之一,凭借其质量轻、强度高、耐腐蚀、延展性好、易加工等一系列优异的性能, 2024年中国铝合金产量达1614.1万吨,同比增长9.6%。2025年中国铝合金产量将超过1700万吨。

(2)重点企业分析

中国铝合金行业涌现出了一批重点企业,它们在行业内具有较高的知名度和影响力。主要包括忠旺集团、AAG亚铝、兴发铝材、凤铝铝业、坚美铝材等。

3.铁合金

(1)产量

“双碳”背景下,铁合金行业供需逐步得到改善,在减排的驱动下将进入高质量发展阶段。2024年中国铁合金产量达3624.3万吨,同比增长2.8%。2025年中国铁合金产量将达3713万吨。

(2)重点企业分析

铁合金行业的重点企业布局呈现高度集中化与差异化竞争态势,核心技术聚焦于低碳冶炼、智能制造和资源综合利用,推动产业向绿色高效方向转型;市场结构以头部企业主导(前十大企业份额超60%),区域集群化特征显著(如华北、西北的资源与产能优势),并通过全球化扩张和技术创新强化竞争力,整体趋势指向高端化、可持续与产业整合。

4.碳化硅

(1)市场规模

碳化硅衬底是指以碳化硅粉末为主要原材料,经过晶体生长、晶锭加工、切割、研磨、抛光、清洗等制造过程后形成的单片材料,是用于制作宽禁带半导体及其他碳化硅基器件的基础材料。2024年全球碳化硅衬底市场规模达到92亿元,较上年增长24.32%。2025年全球碳化硅衬底市场规模将达到123亿元。

(2)竞争格局

目前,中国碳化硅衬底行业正处于尺寸升级的关键发展阶段,6英寸导电型衬底依旧是市场主流,8英寸导电型衬底的市场需求正逐步攀升,12英寸导电型衬底已有研发样品。从竞争格局来看,碳化硅衬底市场集中度较高,头部企业占据主导地位,按碳化硅衬底销售收入计,2023年前五大市场参与者市场份额总计为68.3%。

三、中游分析

1.基体材料

(1)市场规模

尽管目前主要半导体硅片企业均已启动扩产计划,但其预计产能长期来看仍无法完全满足芯片制造企业对半导体硅片的增量需求,叠加中长期供应安全保障考虑,国内半导体硅片行业仍将处于快速发展阶段。2019-2023年中国半导体硅片市场规模从77.10亿元增至123.30亿元,年均复合增长率达12.45%,2024年约为131亿元。2025年中国半导体硅片市场规模将达到146亿元。

(2)重点企业分析

与国际主要半导体硅片供应商相比,中国大陆半导体硅片厂商市场份额较小,技术工艺水平以及良品率控制等与国际先进水平相比仍具有显著差距。国内半导体硅片龙头企业沪硅产业、立昂微、TCL中环、中晶科技等,相关产能及业务布局情况如下图所示:

2.光刻胶

(1)市场规模

目前,全球光刻胶市场已达到百亿美元规模,市场空间广阔。我国光刻胶产业链逐步完善,且随着下游需求的逐渐扩大,光刻胶市场规模显著增长。2023年我国光刻胶市场规模约109.2亿元,2024年约增长至114.4亿元。2025年我国光刻胶市场规模可达123亿元。

(2)重点企业分析

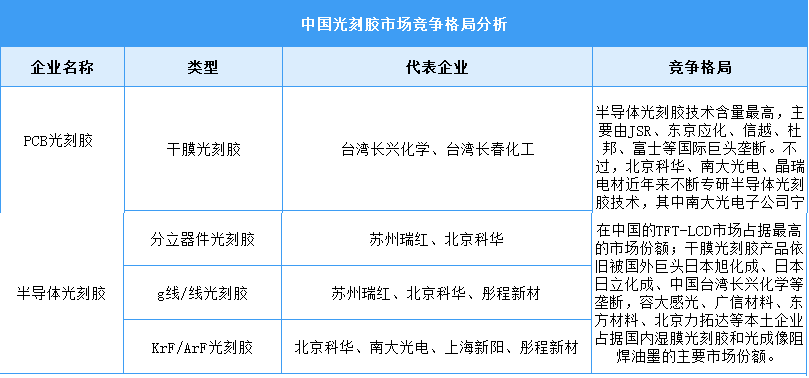

光刻胶的应用领域主要为半导体产业、面板产业和PCB产业。从细分市场来看,在半导体光刻胶市场,由于技术含量最高,市场主要由JSR、东京应化、信越、杜邦、富士等国际巨头垄断。

(1)市场规模

中国电子特气市场规模同样呈现出稳步增长的趋势。2023年中国电子特气市场规模249亿元,2024年市场规模约262.5亿元,随着集成电路和显示面板等半导体产业的快速发展,电子特气的需求将持续增长,2025年中国电子特气市场规模将达279亿元。

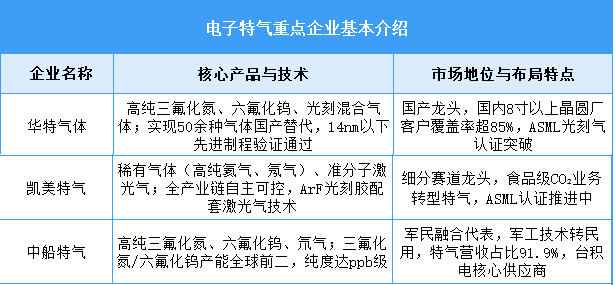

(2)竞争格局

中国电子特气行业形成差异化格局,核心特点有三:技术聚焦光刻气、高纯掺杂气体等高端制程突破,国产化进程在半导体制造、光伏及面板领域加速替代进口并打入全球供应链,产能布局向含氟特气全球领先和军民融合等多领域协同拓展,呈现“高端突破-国产替代-多场景支撑”的一体化发展体系。

4.封装材料

(1)封装基板

封装基板产品有别于传统PCB,高加工难度与高投资门槛是封装基板的两大核心壁垒。近年来,随着国产替代化的进行,中国封装基板的行业迎来机遇, 2023年中国封装基板市场规模约为207亿元,同比增长2.99%。2024年中国封装基板市场规模将增至213亿元,2025年将达220亿元。

封装基板可为芯片提供电连接、保护、支撑、散热、组装等功效,以实现多引脚化、缩小封装产品体积、改善电性能及散热性、超高密度或多芯片模块化的目的。

(2)键合丝

键合丝是芯片内电路输入输出连接点与引线框架的内接触点之间实现电气连接的微细金属丝,直径为十几微米到几十微米。根据材质不同,分为非合金丝和合金丝,非合金丝包括金丝、银丝、铜丝、铝丝;合金丝包括镀金银线、镀铜键合丝。

我国键合丝市场重点企业包括贺利氏、日本田中贵金属集团、烟台一诺电子材料有限公司等。(3)引线框架

目前,国际上主要的引线框架制造企业主要集中在亚洲地区,其中一些企业占据了全球市场的显著份额。除了荷兰柏狮电子集团在欧洲外,其他都在亚洲。中国大陆也有一些企业在引线框架制造领域取得了显著成就,如宁波康强电子股份有限公司、宁波华龙电子股份有限公司等。

5.重点企业分析

目前,中国半导体材料相关A股上市企业主要分布在江苏省,共10家。上海市和浙江省分别有8家和7家,排名第二第三。

四、下游分析

1.集成电路

2024年我国集成电路产量4514.2亿块,同比增长22.2%。2025年中国集成电路产量将超过5000亿块。

2.分立器件

近两年,以汽车电子、工业电子、计算机、网络通信等为代表的下游市场需求旺盛,推动半导体分立器件产量恢复增长。2024年中国半导体分立器件产量约为1.6万亿只,较上年增长6%。2025年中国半导体分立器件产量将达到1.71万亿只。

3.光电子器件

近年来,中国光电子器件产量整体呈上升趋势。2024年中国光电子元器件产量达18479.7亿只,较上年增长28.51%。2025年中国光电子器件产量将超过20000亿只。